このページでは、私のビジネスに関して顧客との関わり方や事前にご承知いただきたいことを紹介したいと思います。

関与の前提

私は税理士業務を本業としています。

あなたが私に税理士業務を依頼すると、税務代理権限を私に委ねることになります。すると、私の税務判断があなたに及ぶことになります。それが税務代理の法律的な仕組みです。つまり、私の税務判断に従っていただくことが関与の前提となります。

一方、あなたの立場に立って税制有利な判断を親身に行うのが私の基本姿勢です。

通信手段について

顧客との日常的なやり取りはチャットワークを利用しています。記帳代行をしていると毎月様々な確認事項が発生しますが、それをチャットしておけば、顧客は自分のタイミングで確認して対応すればよいので仕事の邪魔になりません。それは私にとっても同じことなので、お互いの生産性を下げない優れたやり方だと思っています。

一方、チャットで意思疎通が困難な時や緊急を要するときは電話連絡することになります。

また、質疑応答するテーマが重要な場合、難易度が高い場合などは面談してじっくりと打合せをすることになります。

やり取りするテーマの重要性や難易度に合わせて通信手段を使い分けるのが私のスタイルです。

なお、基本的に、面談時は私の事務所にご足労いただくことになります。通信手段、面談に関しては契約書に盛り込まれるので事前にお知らせしておきます。

記帳代行について

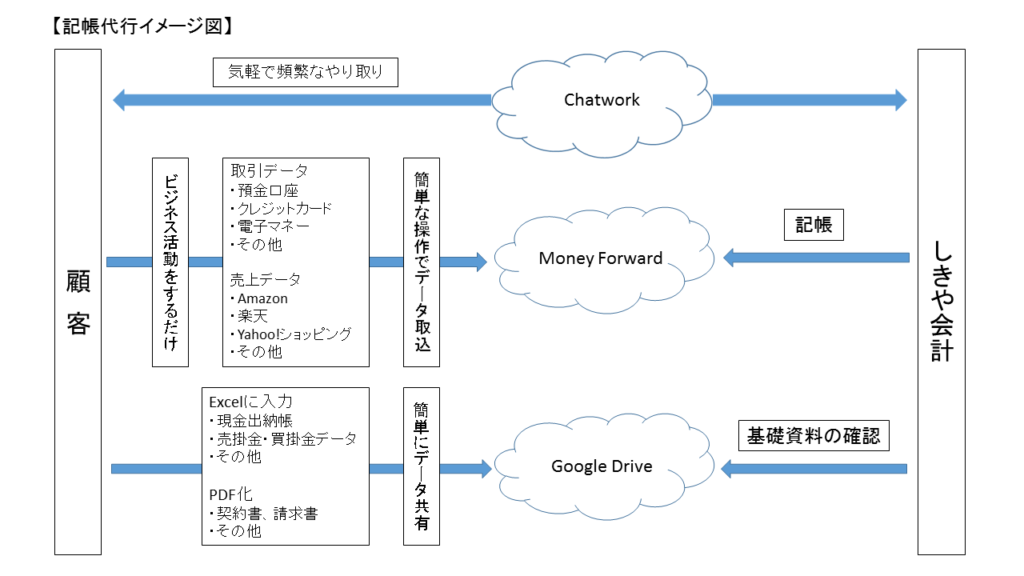

記帳代行に関して、私のスタイルをイメージで示すと下図のようになります。

私のスタイルでは書類を郵送してやり取りすることがないので、あなたの負担が軽減され、生産性を高めることができます。

一点、注意していただきたいこととして、記帳代行は記帳を代行しますが経理を代行するサービスではありません。記帳に必要な経理作業はあなた自身が行う必要があります。すなわち、エクセルで現金出納帳を作成したり、請求書をPDF変換して整理・提供しなければなりません。

また、毎月定期的に記帳することを前提として報酬は設定されていますし、1年分の記帳が一時期に集中すると他の仕事に支障が生じてしまいますので、経理作業を放置される場合は関与を辞退しています。

そのことは事前にご承知いただきたいと思います。

給与計算について

私は、給与計算業務を受任していません。マネーフォワードの給与計算機能を使えば顧客が自分で簡単に給与計算できるからです。私は、基本設定や操作指導を行いますが、これに関して別料金をいただいていません。顧客が自分でできることは自分でやってコストメリットをとればよいと思っています。

税務相談について

税務相談とは、納税者の課税所得の計算に関わる事項について相談に応ずることをいいます。節税の相談をイメージすれば分かりやすいと思います。

調査研究を必要としない税務相談や税法的な解釈が明確な税務相談は別途報酬をいただいていません。

一方、調査研究を必要とする税務相談、税務的な解釈・見解が分かれている税務相談、税務リスクを伴う税務相談、あるいは複雑な試算など事務コストが発生する税務相談は別途報酬が必要です。

別途報酬が必要な場合は事前にお知らせしています。

報酬に関して

私の事務所では、個人と法人それぞれに関して報酬規程を作成しており、一定の基準を基に報酬を提示しています。また、私の事務所には他から移ってきた顧客が何人もいますが、私の報酬は総じて平均的な相場の範囲内に収まっています。

私の報酬に関して知りたい方は、まずはお問い合わせをしてその旨をお申し出ください。あなたのビジネスに関する個別具体的な事情を聞かせてもらったうえで報酬を見積もります。

なお、あなたにもご事情があるかもしれませんが、報酬を下げてまで受任したいと考えていません。ご縁がある方とお付き合いできればと考えています。

節税の枠組みについて

節税とは「税法の想定する範囲内で税負担を軽減すること」をいいます。顧客の有利となるように節税に最善を尽くすのが私の役割だと考えています。

ところで、節税は税負担の軽減を目的にしていますが、租税の忌避を目的にしていません。所得相応の税負担を許容するのが節税の枠組みです。逆説的な言い方になりますが、所得が高い人ほど節税の恩恵を受けますし、同時に多額の税金を支払っています。そのことはしっかりと理解していただきたいことです。

関与に関する相談は

関与に関する相談をご希望の方は、お問い合わせからお申し出ください。

初回相談は無料となっています。